Bereken hier uw Pensioen

Door deze berekening te maken krijgt u een goed beeld van uw pensioen.

Indication total accumulated capital in 0 year

Scenario analysis

Optimistic

Pessimistic

Worst-case

Indication gross payment per month from 67 years

Disclaimer

Let op: Beleggen brengt risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. De waarde kan stijgen maar ook dalen.

Dexxi Lijfrente is een bankspaarproduct. Dat betekent dat u bij Dexxi een geblokkeerde beleggingsrekening heeft, een zogenoemde ‘lijfrenterekening’. De wet omschrijft de lijfrenterekening van Dexxi als complex product. Dit betekent dat u goed geïnformeerd moet zijn, voordat u besluit zo’n product te kopen. Er gelden bijvoorbeeld speciale regels van de Belastingdienst. Informeer daarom vooraf, of opstarten wel in uw voordeel is.

Met Dexxi Lijfrente bouwt u uitsluitend vermogen op voor de aanvulling van uw pensioeninkomen. Het opgebouwde vermogen kan niet voor andere doeleinden worden gebruikt!

Gebruikt u de ‘lijfrenterekening’ niet voor uw pensioen, dan heeft dit fiscale gevolgen. In dat geval moet u namelijk over het opgenomen bedrag inkomstenbelasting betalen. Dit kan oplopen tot 52%. Daarnaast moet u meestal een boete betalen van 20% van het opgenomen bedrag. Deze boete van de Belastingdienst wordt ook wel revisierente genoemd.

Als het opgebouwde bedrag beschikbaar komt, bent u verplicht hiermee een direct ingaande lijfrente aan te kopen. Bij een direct ingaande lijfrente is de ingangsdatum vrij te bepalen, maar nooit later dan 5 jaar na de aow-ingangsdatum.

Mail mij dit overzicht

De resultaten van de rekentool zijn verzonden naar uw email adres!

Bekijk hier een overzicht van de beleggingsprofielen met de daarbij behorende uitgangspunten.

Zeer Offensief

Het streven naar een hoog rendement is voor u de belangrijkste overweging om te beleggen. Wat betreft uw inkomen bent u niet afhankelijk van dit deel van uw vermogen. U weet dat de waarde van uw beleggingen sterk kan fluctueren. U accepteert het risico dat daarbij hoort. De aanbevolen periode om uw geld te beleggen is minimaal 12 jaar.

- 100% aandelen-ETF’s

- Sharpe ratio * 0,44

- Standaarddeviatie ** 14,70

- Slecht jaar (95%) -21,9%

- Goed jaar (95%) 36,9%

- Verwacht rendement 7,50%

Offensief

U streeft voornamelijk naar vermogensgroei. Wat betreft uw inkomen bent u niet afhankelijk van dit deel van uw vermogen. U weet dat de waarde van uw beleggingen sterk kan fluctueren. U accepteert het risico dat daarbij hoort. De aanbevolen periode om uw geld te beleggen is minimaal 12 jaar.

- 70% aandelen-ETF’s

- 30% obligatie-ETF’s

- Sharpe ratio * 0,47

- Standaarddeviatie ** 10,60

- Slecht jaar (95%) -15,7%

- Goed jaar (95%) 28,0%

- Verwacht rendement 6,15%

Neutraal

U bent bereid gecalculeerde risico’s te nemen in uw portefeuille maar wel binnen bepaalde grenzen en over een langere periode. Bij u past een goed gespreide portefeuille. De aanbevolen periode om uw geld te beleggen is minimaal 6 jaar.

- 50% aandelen-ETF’s

- 50% obligatie-ETF’s

- Sharpe ratio * 0,50

- Standaarddeviatie ** 8,04

- Slecht jaar (95%) -11,6%

- Goed jaar (95%) 22,1%

- Verwacht rendement 5,25%

Defensief

U wenst met uw beleggingen een beheerst risico. U vindt zekerheid belangrijk, vermogensgroei komt op de tweede plaats. De aanbevolen periode om uw geld te beleggen is minimaal 3 jaar.

- 30% aandelen-ETF’s

- 70% obligatie-ETF’s

- Sharpe ratio * 0,55

- Standaarddeviatie ** 5,39

- Slecht jaar (95%) -7,9%

- Goed jaar (95%) 16,7%

- Verwacht rendement 4,35%

Zeer Defensief

U streeft naar meer rendement dan een spaarrekening maar wilt grote risico’s zo veel mogelijk vermijden. Bij u past een beleggingsportefeuille met een zeer beperkt risico. U wenst niet in aandelen te beleggen. U vindt zekerheid uiteindelijk belangrijker dan rendement. De aanbevolen periode om uw geld te beleggen is minimaal 3 jaar.

- 100% obligatie-ETF’s

- Sharpe ratio * 0,56

- Standaarddeviatie ** 3,71

- Slecht jaar (95%) -4,1%

- Goed jaar (95%) 10,1%

- Verwacht rendement 3,00%

* De Sharpe-ratio wordt gebruikt om te berekenen in hoeverre het extra rendement het extra risico compenseert. Hoe hoger de ratio, hoe hoger het extra rendement voor het additionele risico. Investeerders zullen dus een voorkeur hebben voor investeringen met een hoge Sharpe-ratio.

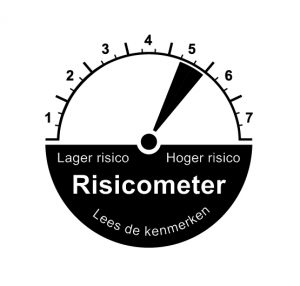

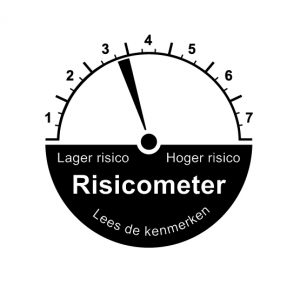

** De risicometer is gebaseerd op de standaarddeviatie. Het getal, de standaarddeviatie, drukt de beweeglijkheid van het rendement van een beleggingsportefeuille uit. De brancheorganisatie voor beleggingsprofessionals, VBA, heeft voor iedere beleggingscategorie een minimum (laag) en een maximum (hoog) standaarddeviatie vastgesteld.

De bandbreedte wordt bepaald door de minimale en maximale standaarddeviatie te berekenen van de standaardverdeling van beleggingscategorieën in een beleggingsprofiel. De berekende standaarddeviaties worden vervolgens vertaald naar een schaal van 1 tot 7 op de risicometer. Hoe groter de standaarddeviatie, hoe meer de meter naar rechts staat en hoe hoger dus het risico.

Kenmerken Risicometer Beleggen

De risicometer is ontwikkeld om op eenvoudige wijze de marktrisico’s van verschillende aanbieders en beleggingsprofielen te kunnen vergelijken. De risicometer dient als een objectieve, grafische graadmeter die inzicht geeft in de beweeglijkheid (volatiliteit) van een beleggingsprofiel.

Het gebruik van de Risicometer Beleggen kent beperkingen:

- De Risicometer Beleggen is gebaseerd op de beweeglijkheid van de koersen in het verleden. Dit is een indicatie voor de beweeglijkheid in de toekomst, maar geen garantie.

- Hoe beweeglijker de koersen, hoe hoger het rendement kan zijn, maar ook hoe lager het rendement kan zijn. Rendement kan positief maar ook negatief zijn.

- Er zijn meer risico’s bij beleggen. Lees daarom ook het overzicht met kenmerken en risico’s. Laag risico betekent nog steeds dat geld verloren kan worden. De Risicometer Beleggen gaat over de standaard beleggingen in een profiel en niet over de daadwerkelijke beleggingen in een individueel geval.

- De Risicometer Beleggen gaat uit van een gespreide beleggingsportefeuille. Een minder gespreide beleggingsportefeuille kent veelal een hoger risico.

- De Risicometer Beleggen gaat uit van een lange beleggingshorizon. Hoe korter de (resterende) beleggingshorizon des te waarschijnlijker het is, dat het jaar-rendement verder afzit van het verwachte jaar-rendement.