Waarom indexbeleggen zo populair is?

Als er één wijze van beleggen in ongekend hoog tempo is omarmd, dan is het wel indexbeleggen. Indexbeleggen is met name bekend bij particuliere beleggers in de vorm van ETF’s (Trackers). Sinds de introductie van de eerste ETF in 1993 is de markt gegroeid tot een omvang van circa 10.000 miljard dollar. En deze groei zal de komende jaren naar alle waarschijnlijkheid voortzetten, aangezien de toegevoegde waarde overduidelijk is en ETF’s steeds bekender worden bij beleggers.

Met de aankoop van een ETF belegt u met één transactie in een mandje van aandelen, obligaties, vastgoedfondsen of grondstoffen. Hierdoor wordt eenvoudig en tegen lage kosten een breed gespreide portefeuille opgebouwd. ETF’s worden ook wel Trackers genoemd.

De opzet van de ETF is het zo nauwkeurig mogelijk volgen van een index. Het is een passief beleggingsinstrument; een ETF heeft niet als doelstelling de index te verslaan. Doordat een ETF beursgenoteerd is, kan deze gedurende de handelsdag gekocht en verkocht worden. De handel gaat op dezelfde wijze als de handel in aandelen.

Duurzaamheid

Duurzaamheidskenmerken kunnen beleggers helpen overwegingen van materiële duurzaamheid in hun beleggingsproces te integreren. Hierin kunnen milieu-, sociale en governance (ESG) -statistieken inzicht bieden in de managementeffectiviteit van een bedrijf en financiële vooruitzichten op de lange termijn.

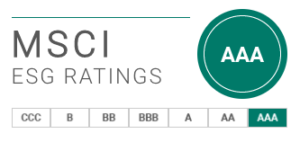

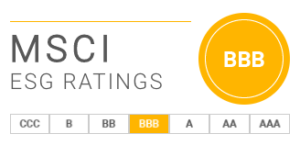

MSCI ESG-rating (31 december 2022)

Een MSCI ESG-rating is bedoeld om de veerkracht van een bedrijf te meten ten aanzien van langetermijnrisico’s van materieel belang op het gebied van milieu, maatschappij en bestuur (ESG). MSCI gebruikt een op regels gebaseerde methodologie om marktleiders en achterblijvers te identificeren op basis van hun blootstelling aan ESG-risico’s en hoe goed ze die risico’s beheren in vergelijking met vergelijkbare bedrijven. De ESG-ratings variëren van Leider (AAA, AA), Gemiddelde (A, BBB, BB) tot Laggard (achterblijvers) (B, CCC).

Voorbeeld AEX Index

Het kopen van een ETF die de AEX volgt en een positie geeft in de 25 meest verhandelde aandelen die op NYSE Euronext Amsterdam zijn genoteerd, is vergelijkbaar met het kopen van 25 kleine stukjes, in de juiste verhouding, van elk van de 25 bedrijven – Dit alles tegen veel lagere kosten, gezien de provisies op elke transactie.

SPDR® STOXX Europe 600 SRI UCITS ETF

Deze ETF streeft ernaar om het rendement te volgen van een index die bestaat uit de 600 grootste ondernemingen uit Europese ontwikkelde landen. De aandelen van de bedrijven uit het

Verenigd Koninkrijk kennen de zwaarste weging, gevolgd door Frankrijk, Duitsland, Zwitserland en Nederland.

De STOXX® Europe 600 SRI index volgt de prestaties van de STOXX® Europe 600 index na toepassing van diverse screenings op het gebied van emissie-intensiteit, naleving, betrokkenheid en ESG-prestaties.

Bedrijven die wat hun emissie-intensiteit betreft tot de hoogste 10% behoren, komen niet voor selectie in aanmerking. Er worden uitsluitingsfilters toegepast, waarbij bedrijven worden gescreend op naleving op basis van een beoordeling van de Global Standards Screening van Sustainalytics en hun betrokkenheid bij controversiële wapens, tabak, alcohol, amusement voor volwassenen, gokken, wapens, thermische kolen, olie en gas en kernenergie. De resterende effecten worden gerangschikt in afnemende volgorde van hun ESG-score binnen elk van de 11 sectorgroepen. De STOXX® Europe 600 SRI index selecteert de beste effecten in elk van de sectoren, tot het aantal geselecteerde effecten een derde bedraagt van het aantal effecten in de onderliggende index.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,12% per jaar.

(Vóór 30 november 2021 heette het fonds SPDR® STOXX Europe 600 ESG Screened UCITS ETF en volgde het de STOXX Europe 600 ESG-X Index.)

Lage kosten

Een ETF die een ontwikkelde aandelenmarkt volgt, zoals de S&P 500, kost slechts 0,1 procent per jaar in vergelijking met een actief beheerd fonds met kosten van tussen de 1 en 2 procent.

SPDR S&P 500 ESG Leaders UCITS ETF

Deze ETF streeft ernaar om het rendement te volgen van een index die bestaat uit de 500 grootste beursnoteringen van de Verenigde Staten. De S&P 500-index is een van de populairste indexen bij aandelen beleggers. De zwaarste wegers in deze index zijn: Apple, Alphabet (Google), Microsoft en Amazon. De informatietechnologie is de zwaarstwegende sector, gevolgd door de gezondheidszorg.

Deze ETF streeft ernaar om het rendement te volgen van een index die bestaat uit de 500 grootste beursnoteringen van de Verenigde Staten. De S&P 500-index is een van de populairste indexen bij aandelen beleggers. De zwaarste wegers in deze index zijn: Apple, Alphabet (Google), Microsoft en Amazon. De informatietechnologie is de zwaarstwegende sector, gevolgd door de gezondheidszorg.

De S&P 500 ESG Leaders Index is een best-in-class ESG-index die is ontworpen om de prestaties te meten van effecten uit het S&P 500-indexuniversum met sterker dan gemiddelde ESG-kenmerken, terwijl controversiële bedrijfsactiviteiten met negatieve sociale of milieueffecten worden uitgesloten.

De S&P 500 ESG Leaders index meet de prestaties van de 500 grootste ondernemingen op de aandelenmarkten van de VS, gewogen voor marktkapitalisatie, en verwijdert daarbij effecten die zijn blootgesteld aan alcohol, tabak, gokken, lage UNGC-scores, fossiele brandstoffen (nu ook incl. oil sands & schaliegas), nucleaire energie, controversiële wapens, onderste 25% van de S&P DJI ESG scorende bedrijven binnen elke GICS-groep.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,10% per jaar.

Toegankelijk

ETF’s geven niet alleen toegang tot de bekende markten, maar ook tot specifieke markten die voorheen moeilijker toegankelijk waren. U kunt eenvoudig beleggen in landen, regio’s, sectoren en vermogenscategorieën zoals aandelen, obligaties, grondstoffen en vastgoed.

UBS ETF MSCI Pacific Socially Responsible UCITS ETF

Deze ETF biedt een ESG-gescreende blootstelling aan aandelen in de Pacific. Deze index is opgebouwd met bedrijven uit de belangrijkste landen in de Pacific zoals Japan, Australië, Hong Kong Nieuw-Zeeland en Singapore. Op dit moment kent Japan de zwaarste weging, gevolgd door Australië.

Deze ETF biedt een ESG-gescreende blootstelling aan aandelen in de Pacific. Deze index is opgebouwd met bedrijven uit de belangrijkste landen in de Pacific zoals Japan, Australië, Hong Kong Nieuw-Zeeland en Singapore. Op dit moment kent Japan de zwaarste weging, gevolgd door Australië.

De MSCI Pacific Socially Responsible Index wordt verkregen door een aantal uitsluitingen toe te passen. De ETF is ontworpen om de aandelenmarkt in de Pacific regio te volgen, rekening houdend met bedrijven met een hoge ESG-rating (milieu-, sociale en governance) ten opzichte van hun sectorgenoten. Het bevat ook een neutraliteitsbeperking per bedrijf van 5% om buitensporige concentraties te beperken.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,40% per jaar.

Spreiding

Met de aankoop van een ETF kunt u met één transactie een goed gespreide portefeuille verkrijgen. Wie een ETF op bijvoorbeeld de iShares MSCI EM ESG Enhanced UCITS ETF koopt, belegt in meer dan 800 grote ondernemingen in o.a. Azië, Latijns Amerika en Afrika. Door niet alles op één kaart te zetten, maar uw beleggingen te spreiden neemt het risico van een zeperd sterk af.

iShares MSCI EM ESG Enhanced UCITS ETF

Deze ETF volgt de MSCI EM ESG Enhanced Focus Index. Deze index bestaat uit ondernemingen uit opkomende markten, controversiële sectoren weg selecteert en een grotere weging toekent aan bedrijven met een hogere score op het gebied van milieu, maatschappij en governance (ESG). Op dit moment kent China de zwaarste weging, gevolgd door Taiwan en Zuid-Korea.

Deze ETF volgt de MSCI EM ESG Enhanced Focus Index. Deze index bestaat uit ondernemingen uit opkomende markten, controversiële sectoren weg selecteert en een grotere weging toekent aan bedrijven met een hogere score op het gebied van milieu, maatschappij en governance (ESG). Op dit moment kent China de zwaarste weging, gevolgd door Taiwan en Zuid-Korea.

MSCI ESG Research

Betrokkenheid van de uitgevende instellingen binnen deze ETF:

– Clustermunitie 0%

– Kernwapens 0%

– Landmijnen 0%

– VN Global Compact Compliance-schendingen 0%

– Ketelkool 0%

– Oliezand 0%

– Biologische & Chemische Wapens 0%

– Producenten van vuurwapens en munitie voor civiele markten 0%.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,18% per jaar.

Samenstelling van indices

Vrijwel alle indices hanteren een kapitaalweging. Dat wil zeggen dat een bedrijf met een hogere beurswaarde een belangrijker aandeel heeft in de index. De beurswaarde wordt bepaald door het aantal uitstaande aandelen van een bedrijf te vermenigvuldigen met de actuele beurskoers.

UBS ETF MSCI China ESG Universal UCITS ETF

Deze ETF biedt een ESG-gescreende blootstelling aan Chinese aandelen. Het uitgangspunt is de MSCI China Index die 85% van de Chinese beurskapitalisatie dekt. De MSCI China ESG-index wordt verkregen door een aantal uitsluitingen toe te passen. Het bevat ook een neutraliteitsbeperking per sector en een limiet van 5% per bedrijf om buitensporige concentraties te beperken. De MSCI China ESG-index biedt een breed gespreide positie in Chinese aandelen met een vergelijkbaar risico-rendementsprofiel als de moederindex.

Deze ETF biedt een ESG-gescreende blootstelling aan Chinese aandelen. Het uitgangspunt is de MSCI China Index die 85% van de Chinese beurskapitalisatie dekt. De MSCI China ESG-index wordt verkregen door een aantal uitsluitingen toe te passen. Het bevat ook een neutraliteitsbeperking per sector en een limiet van 5% per bedrijf om buitensporige concentraties te beperken. De MSCI China ESG-index biedt een breed gespreide positie in Chinese aandelen met een vergelijkbaar risico-rendementsprofiel als de moederindex.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Twee keer per jaar wordt het dividend uitgekeerd.

De lopende kosten van deze ETF zijn 0,65% per jaar.

Verhandelbaarheid

ETF’s worden verhandeld op meer dan 50 verschillende beurzen over de hele wereld. Van New York tot Parijs, Londen en Frankfurt. En natuurlijk Amsterdam, waar we de Euronext hebben. Dit is een handelsplek waar letterlijk de hele beursdag ETF’s gekocht en verkocht worden.

iShares € Corp Bond ESG UCITS ETF

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende bedrijfsobligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de Bloomberg Barclays MSCI Euro Corporate Sustainable SRI Index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan in EUR luidende bedrijfsobligaties van beleggingskwaliteit uit verschillende sectoren (industriële, financiële en nutsbedrijven) met een MSCI-ESG-rating uit de top 4-ratingniveaus.

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende bedrijfsobligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de Bloomberg Barclays MSCI Euro Corporate Sustainable SRI Index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan in EUR luidende bedrijfsobligaties van beleggingskwaliteit uit verschillende sectoren (industriële, financiële en nutsbedrijven) met een MSCI-ESG-rating uit de top 4-ratingniveaus.

Deze ETF streeft ernaar een index te volgen die expliciet emittenten uitsluit die actief zijn in controversiële wapens, kernwapens, conventionele wapens, vuurwapens voor civiel gebruik, tabak, pornografie, alcohol, gokken, kernenergie, genetisch gemodificeerde organismen, oliezand en ketelkool.

Duurzaamheidskenmerken kunnen beleggers helpen overwegingen van materiële duurzaamheid in hun beleggingsproces te integreren. Hierin kunnen milieu-, sociale en governance (ESG) -statistieken inzicht bieden in de managementeffectiviteit van een bedrijf en financiële vooruitzichten op de lange termijn.

MSCI ESG Research

Betrokkenheid van de uitgevende instellingen binnen deze ETF:

– Clustermunitie 0%

– Kernwapens 0%

– Landmijnen 0%

– VN Global Compact Compliance-schendingen 0%

– Verarmde uraniumwapens 0%

– Tabaksproducenten 0%

– Biologische & Chemische Wapens 0%

– Producenten van vuurwapens en munitie voor civiele markten 0%.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Twee keer per jaar wordt het dividend uitgekeerd.

De lopende kosten van deze ETF zijn 0,15% per jaar.

Lage kosten

Voor ETF’s die een obligatiemarkt volgen, gelden gemiddelde kosten van 0,15%. Deze kosten worden berekend door een zogenoemde ETF-uitgever en verrekend in de koers van de ETF.

iShares € High Yield Corp Bond ESG UCITS ETF

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende obligaties onder beleggingskwaliteit met een vaste rente die zijn uitgegeven door bedrijven die deel uitmaken van de Bloomberg Barclays MSCI Euro Corporate High Yield Sustainable BB+ SRI Bond Index met een resterende looptijd (d.w.z. de tijd vanaf de uitgifte tot het tijdstip waarop ze moeten worden afgelost) van minstens een jaar en een minimaal uitstaand bedrag van 250 miljoen EUR op de datum van de indexherziening.

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende obligaties onder beleggingskwaliteit met een vaste rente die zijn uitgegeven door bedrijven die deel uitmaken van de Bloomberg Barclays MSCI Euro Corporate High Yield Sustainable BB+ SRI Bond Index met een resterende looptijd (d.w.z. de tijd vanaf de uitgifte tot het tijdstip waarop ze moeten worden afgelost) van minstens een jaar en een minimaal uitstaand bedrag van 250 miljoen EUR op de datum van de indexherziening.

De ETF omvat alleen obligaties die zijn uitgegeven door bedrijven die voldoen aan de criteria op het gebied van milieu, maatschappij en governance (ESG), SRI-criteria en andere criteria van de indexaanbieder. De obligaties hebben een rating onder beleggingskwaliteit. Dit betekent dat ze op het moment dat ze in de Index worden opgenomen een kredietrating van Ba1/BB+/BB+ of lager hebben, uitgaande van de middelste rating van Moody’s, S&P en Fitch.

MSCI ESG Research

Betrokkenheid van de uitgevende instellingen binnen deze ETF:

– Clustermunitie 0%

– Kernwapens 0%

– Landmijnen 0%

– VN Global Compact Compliance-schendingen 0%

– Verarmde uraniumwapens 0%

– Tabaksproducenten 0%

– Biologische & Chemische Wapens 0%

– Producenten van vuurwapens en munitie voor civiele markten 0%.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,25% per jaar.

Betere prestaties

Inmiddels is het in de loop der jaren duidelijk geworden dat ETF’s het in de praktijk, dankzij de lagere kosten, bijna altijd beter doen dan beleggingsfondsen. Niet voor niets beschouwt men in de beleggingswereld de ETF’s als de verbeterde vorm van beleggingsfondsen.

iShares € Corp Bond 0-3yr ESG UCITS ETF

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende bedrijfsobligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de Bloomberg Barclays MSCI Euro Corporate 0-3 Sustainable SRI I Index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan 0-3-jaars bedrijfsobligaties in euro met een MSCI-ESG-rating uit de top 4-ratingniveaus.

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in euro luidende bedrijfsobligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de Bloomberg Barclays MSCI Euro Corporate 0-3 Sustainable SRI I Index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan 0-3-jaars bedrijfsobligaties in euro met een MSCI-ESG-rating uit de top 4-ratingniveaus.

Deze ETF streeft ernaar een index te volgen die expliciet emittenten uitsluit die actief zijn in controversiële wapens, kernwapens, conventionele wapens, vuurwapens voor civiel gebruik, tabak, pornografie, alcohol, gokken, kernenergie, genetisch gemodificeerde organismen, oliezand en thermische kool.

Duurzaamheidskenmerken kunnen beleggers helpen overwegingen van materiële duurzaamheid in hun beleggingsproces te integreren. Hierin kunnen milieu-, sociale en governance (ESG) -statistieken inzicht bieden in de managementeffectiviteit van een bedrijf en financiële vooruitzichten op de lange termijn.

MSCI ESG Research

Betrokkenheid van de uitgevende instellingen binnen deze ETF:

– Clustermunitie 0%

– Kernwapens 0%

– Landmijnen 0%

– VN Global Compact Compliance-schendingen 0%

– Verarmde uraniumwapens 0%

– Tabaksproducenten 0%

– Biologische & Chemische Wapens 0%

– Producenten van vuurwapens en munitie voor civiele markten 0%.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Twee keer per jaar wordt het dividend uitgekeerd.

De lopende kosten van deze ETF zijn 0,12% per jaar.

Flexibiliteit

De goede verhandelbaarheid van ETF’s maakt het mogelijk voor u om op elk moment te kunnen in- en uitstappen. Wanneer u maar wilt. U voert zelf de regie. Zo kunt u enerzijds een evenwichtige beleggingsportefeuille opbouwen voor de langere termijn. Anderzijds bieden ETF’s ook voor de kortere beleggingshorizon uitkomst.

iShares J.P. Morgan ESG $ EM Bond UCITS ETF

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in US-dollar luidende obligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de JP Morgan ESG EMBI Global Diversified index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan in USD luidende obligaties van beleggingskwaliteit en onder beleggingskwaliteit uit opkomende markten.

Deze ETF heeft als doelstelling de prestatie van een index te volgen die is samengesteld uit in US-dollar luidende obligaties die voldoen aan bepaalde ESG (ecologische, sociale en governance)-criteria. Het fonds streeft ernaar dit te doen door de performance van de JP Morgan ESG EMBI Global Diversified index zo nauwkeurig mogelijk te volgen. Gespreide blootstelling aan in USD luidende obligaties van beleggingskwaliteit en onder beleggingskwaliteit uit opkomende markten.

Deze ETF kent een zwaardere weging toe aan obligaties met een hogere ESG-score en sluit obligaties uit die actief zijn in controversiële sectoren (ketelkool, tabak of wapens), die de beginselen van het Global Compact-initiatief van de Verenigde Naties (UNGC) overtreden of een lage ESG-score hebben.

Duurzaamheidskenmerken kunnen beleggers helpen overwegingen van materiële duurzaamheid in hun beleggingsproces te integreren. Hierin kunnen milieu-, sociale en governance (ESG) -statistieken inzicht bieden in de managementeffectiviteit van een bedrijf en financiële vooruitzichten op de lange termijn.

MSCI ESG Research

Betrokkenheid van de uitgevende instellingen binnen deze ETF:

– Clustermunitie 0%

– Kernwapens 0%

– Landmijnen 0%

– VN Global Compact Compliance-schendingen 0%

– Verarmde uraniumwapens 0%

– Tabaksproducenten 0%

– Biologische & Chemische Wapens 0%

– Producenten van vuurwapens en munitie voor civiele markten 0%.

Artikel 8-fonds (SFDR)

Het fonds is geclassificeerd als een artikel 8-fonds onder Sustainable Finance Disclosure Regulation (SFDR). Onder deze regelgeving worden artikel 8-fondsen ingedeeld als fondsen die actief milieu- of sociale kenmerken bevorderen, terwijl artikel 9-fondsen duurzame beleggingen als doelstelling hebben. Voor beide categorieën gelden onder SFDR strengere normen voor de informatieverstrekking naar klanten.

Dividenden worden herbelegd.

De lopende kosten van deze ETF zijn 0,45% per jaar.

Transparant

ETF’s zijn transparant: via de index kunt u zien hoe de portefeuille is samengesteld. Indexproviders geven veel informatie over de samenstelling van de index en de wijze waarop deze tot stand komt. Ook de uitgevende instelling publiceert in de meeste gevallen dagelijks de aangehouden effecten, naast de theoretische waarde van de ETF en de kosten.